투자 연구와 경험, 샘플이 많아야만 논리가 선다.

경험이 많을 수록 자연스럽게 쌓인 학습효과와 함께 합리적인 투자 판단의 기준을 가지게 됩니다. 이를 조금 더 체계화시키고 경험이 편향되었을 때 만들어질 수 있는 모순을 예방하기 위하여 투자 연구는 다양한 각도에서 수많은 데이타를 가지고 연구하면서 경험보다 더 많은 샘플을 통해 더욱 자신의 투자 원칙을 공고히 하게 되지요.

그런데 말입니다. 종종 사람들은 한두번의 경험을 숨겨둔 비법인 것처럼 착각하기도 합니다.

ㅇ 짧은 경험으로 자신이 모든 것을 알고 있다는 착각.

가상화폐 시장이 연일 세간의 화재에 오르자, 필자의 유튜브 화면에서는 "추천영상"으로 어떤 가상화폐BJ가 실시간 방송하는 채널이 뜨더군요. 신기한 세상이라는 생각에 클릭하여 실시간 영상을 시청하여보았습니다. 그 날은 가상화폐 가격이 악재가 터져 폭락하는 순간이었다보니 그 BJ의 멘트는 심각하였습니다. 이런 저런 BJ가 던지는 수많은 말들 중, 한마디가 그날 기억에 깊이 남았습니다.

"아... 이런 떡락은 제 경험에서 한번도 없었어요. 그렇기 때문에 반등 꼭 옵니다."

가상화폐 투자자들 사이에서는 폭락을 떡락이라고 말합니다. 그런데 그러한 폭락이 과연 없었을까? 잠깐만 비트코인 가격차트를 4~5년뒤로 돌려보기만 하여도 -90%에 육박하는 MDD(최대 손실)이 발생했던 역사가 있었습니다.

그 BJ가 그러한 폭락 경험이 없었다는 말에는 한두해 비트코인 상승이 지속되는 기간만 경험하였다는 것을 자백한 것이고 심지어는 그 이전 과거 데이타에 대한 진지한 백테스팅이나 복기도 안했다는 것을 의미합니다.

그런데 이런 행태는 주식시장에서 개인투자자 사이에서 그리고 소위 전문가라는 이들 사이에서도 자주 나타납니다.

어떤 투자자와 저녁 식사 자리에서 대화 중에 자신만에 투자 비법이 있다고 합니다. 이야기를 들어보니 차트를 보면서 몇번의 테스트를 해 본 경과 100% 수익을 내며 성공했다는 것입니다.

단, 몇번의 매매 만으로 투자 비법을 찾은 것 인양 생각한 것입니다.

그래서 몇번 매매를 해 보았고, 혹시 백테스트를 해보았냐고 물어보았더니 실제 매매로 5번 정도 매매하여 확신을 가졌고 백테스팅은 뭔지도 모르겠다고 합니다, 참으로 황당하였습니다. 경우의 수가 극히 적게 되면 그 것은 연구가 아닌 그냥 뺑뺑이 돌리기와 다를바 없는 복불복이 뿐입니다.

결국 6번째 매매에서 손해를 본 그 분은 제게 이렇게 말하더군요. "예외의 케이스를 찾았네, 이런 때는 저렇게 해야겠어" 이런 식으로 7번째 매매에서 또 다른 조건이 붙는 등 매매 방법은 결국 그 때마다 다른 예외의 케이스가 붙으면서 직관으로 매매하는 것과 다를바 없는 지경에 이르렀습니다.

ㅇ 투자 연구는 최대한 많은 데이타로 검증해야...

만약에 기술적 분석으로 투자 연구를 하는 분이라면, 적어도 HTS마다 작창되어있는 시스템트레이딩 차트에서 변수최적화, 지표최적화 등을 활용하여 자신이 사용하는 기술적 매매 방법을 검증 해볼 수 있습니다. 이 때 한가지 지수 혹은 한 종목으로만 검증할 것이 아니라, 다양한 종목들을 통해 검증을 해 보면서 어떤 퍼포먼스가 만들어지는지 그 특징을 살펴보아야 합니다.

그렇게 해서 좋은 투자 로직을 찾았다하더라도, 해외 데이타를 통해서 검증하여 Robust(강건성)을 확인하고, 최대한 장기간에 걸친 데이타를 통해 시뮬레이션을 다양한 방법으로 돌려보아야만 어느 정도 합리적인 로직으로써 사용할 수 있을 것입니다.

장기데이타도 전체 구간으로 무조건 테스트하는 것이 아니라, 전진분석이라하여 몇년 단위로 테스트하고 그 때 나온 변수값을 활용하여 그 이후 일정기간 자료를 시뮬레이션하여 검증해야만 과최적화의 오류를 막을 수 있습니다.

이러한 연구는 기술적 분석에만 사용되는 것이 아니지요.

가치투자에 대한 연구도 최대한 많은 데이타로 연구하고 분석할 필요가 있습니다. 필자가 연구를 시작한 2000년대 중반만 하더라도 데이타에 근거한 가치투자 연구 방법인 퀀트 연구는 소수의 투자자만 사용한 연구방법이었습니다. (그 당시 필자가 가치투자 기반의 퀀트 연구를 다양하게 해왔던 것이 이렇게 증시토크를 꾸준히 쓸 수 있는 밑거름이 되었습니다.)

이제는 로데이타도 구하기 쉬워지고 좋은 책들이 많이 나와 아이디어를 구하기 쉬워졌습니다.

[PER와 PBR을 이용한 가치투자 연구 자료, 참조 : lovefund 47차 오프세미나]

이러한 가치투자도 최대한 장기간에 걸친 연구가 꼭 필요합니다. 단순히 최근 10년으로 연구를 하게 되면 자칫 2009년 초부터 지금까지의 상승장 데이타로만 연구하는 모순에 빠질 수 있습니다. 2008년에 가치투자가 어떤 퍼포먼스를 보였는지 알 수도 없고 그저 "매우 좋은 성과"로만 보여질 뿐입니다.

2008년 금융위기 때는 가치투자 방식이라도 얼마나 힘들었는지, 2000년대 초중반은 가치투자가 투자 기준에 따라 어떠한 성과를 만들었는지, 90년대는 어떠했는지를 백테스팅하다보면 숨겨져있는 약점도 찾을 수 있고, 장기적으로 유의미한 성과를 만든다는 확신을 가질 수 있습니다.

이뿐만이 아니지요. 해외 논문들이나 연구자료들을 참고하여 자신의 투자 연구에 레퍼런스를 더 해 Robust(강건성)을 높일 수 있을 것입니다.

ㅇ 가치투자 : 가장 근거가 많은 합리적인 투자 방법

가치투자에 관한 연구는 한국 뿐만 아니라 세계 여러나라에서 그리고 미국 데이타의 경우는 20세기 초 이후 데이타로 연구된 자료들을 쉽게 찾을 수 있습니다. 이러한 연구 자료들 속에서 거의 대부분의 국가들에서 "가치투자"는 장기적으로 성과를 꾸준히 만드는 결과를 보여주고 있습니다.

물론 중간중간 뒤쳐지는 시기도 있고, 시장 붕괴시에 영향을 같이 받기도 합니다만 가치투자 원칙을 지켜가며 합리적인 투자를 이어간 그 결과는 우상향하는 수익률 곡선을 만들게 됩니다.

[미국증시에서 1927년부터 2010년까지 PBR전략이 아웃퍼폼했음을 보여준 연구자료]

[참고자료 : Value Investing: Investing for Grown Ups? Aswath Damodaran Stern School of Business New York University]

이러한 자료들과 연구 그리고 투자 경험들은 가치투자의 논리적 근거를 더 강하게 해주면서 투자로직으로서의 강건성을 더욱 높여주고 있습니다. 그 안에는 가치투자가 가지는 약점도 녹아있기에 가치투자자가 이를 각오할 수 있게 해줍니다.

예를들어 10년에 한 두해는 차별화 장세로 인해 상대적 박탈감이 크게 만들어지는 경우처럼 말입니다.

이미 연구자료들도 많고 "싸게 사서 비싸게 판다"는 합리적인 논리를 가지고 있고투자자입장에서는 스트레스가 적은 가치투자, 어쩌면 그 가치투자 자체로 장기적인 관점에서 매매로직으로서의 Robust는 필연적일 수 밖에 없을 것입니다.

2018년 1월 19일 금요일

lovefund이성수(CIIA charter Holder, 국제공인투자분석사)

'주식시장별곡' 카테고리의 다른 글

| 주식시장으로 쏟아들어오는 자금흐름 : 돈의 축이 바뀌다. (4) | 2018.01.23 |

|---|---|

| 트럼프 정부 셧다운! 주식시장에 미칠 영향은 과연? (2) | 2018.01.22 |

| 코스닥 거래대금, 소수의 종목에만 편중되어 있기에... (2) | 2018.01.18 |

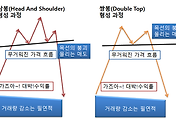

| 버블의 마지막 : 삼봉, 쌍봉 그리고 넥라인. (4) | 2018.01.17 |

| 한국투자자의 세계1위 투기심리의 부활이 증시에 미칠 영향은? (2) | 2018.01.16 |

댓글