연기금의 주식 리밸런싱 매도 물량을 소화해야, 앞으로 나갈 수 있다.

미국 장기 금리 안정으로 3월 첫 거래일 기분 좋게 아침을 시작하였습니다만, 속 시원하지 못한 느낌을 받으실 것입니다. 사람들의 마음 같아서는 빨리 증시가 쭉쭉 날라가 주어야 하겠지만 시장에는 소화 시켜야 할 부분이 아직 잠재되어 있습니다.

그중 가장 명확한 현실은 국민연금 자산 배분 리밸런싱에 따른 잠재적 국내 주식 매물이 아직도 수십조 원이 기다리고 있단 점입니다.

최소한 이 물량을 소화해야만 우리가 바라는 주가 상승이 재개될 수 있습니다.

▶ 국민연금의 20년 국내 주식비중 목표치 17.3% 그런데 증시 상승으로 초과 상태

항상 강조해 드립니다만, 우리가 증권사 HTS에서 보게 되는 연기금등 수급의 적대적인 갑은 국민연금입니다. 그냥 연기금등이라 쓰고 “국민연금”이라 읽으시면 될 정도이지요.

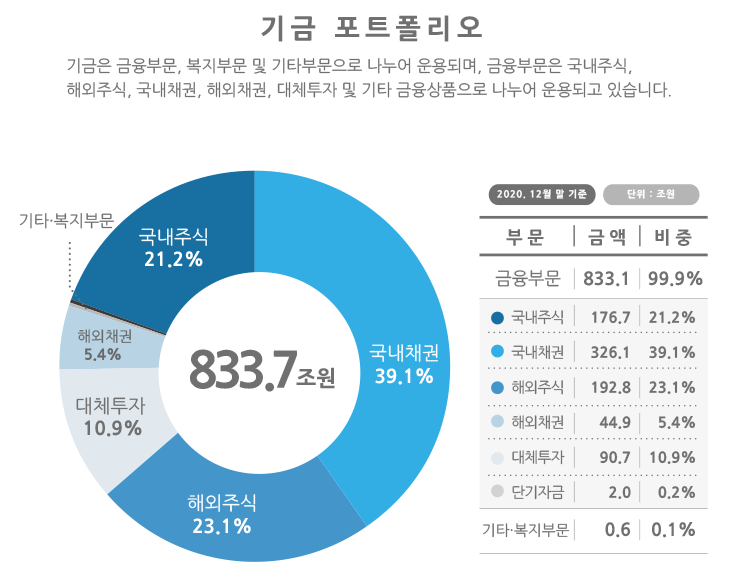

830조 원이 넘는 공룡 기금이고 이 중 176조 원이 국내 주식이다 보니 국민연금의 자산 배분 현황과 목표치는 시장 분석에 매우 중요한 참고 자료입니다.

매일 같이 방문하는 사이트 중에는 국민연금 기금운용본부가 있습니다. 얼마 전 기금 포트폴리오 자료가 2020년 12월 말(20년 연말) 기준으로 변경되어 공시되었습니다.

[국민연금 기금 포트폴리오 2020년 연말 기준 자료, 참조 : 국민연금 기금운용본부]

2020년 연말 기준 국내 주식 176조7천여억 원은 어림 계산을 해 보아도 한국증시 시가총액에 8~9%에 이를 정도로 엄청난 규모입니다. 각 회사의 대주주들을 제외하고 단일 투자 주체로서는 절대적인 규모이지요.

위의 기금운용본부 홈페이지에 공시된 통계치를 보시면 국내 주식 비중이 21.2%로 2020년 연말 기록되었다고 나와 있습니다. 그런데, 2020년 연말 기준 17.3%를 목표치로 잡았고 2021년 16.8%로 추가로 국내 주식 비중 목표치가 낮아지는 것을 고려한다면 괴리가 매우 크다는 것을 확인할 수 있습니다.

20년 목표치인 17.3%와 비교하였을 때 거의 4%P에 이르는 엄청난 차이가 있습니다.

그 4%P 차이가 결국 작년 12월 24일부터 시작된 연기금등의 연일 순매도의 원인이 되고 말았고, 몇 가지 계산을 해 보면 주가지수 3,000p 위에서는 국민연금 발 잠재 매도물량은 아직도 많이 남았음을 미루어 계산 해 볼 수 있습니다.

▶ 주가 지수별 국민연금 국내 주식 초과/부족분 계산법 (여러분도 활용하세요)

저는 수년 전부터 기금운용본부의 공시 자료를 활용하여 주가 지수별 국민연금 국내 주식 초과/부족분을 계산하여 증시 토크 칼럼을 통해 독자님들께 알려드리고 있습니다.

정확한 수치가 아닐 수 있습니다만, 대략 현재 연기금등의 수급이 더 나올지 아니면 어떠할지를 미루어 짐작할 수 있습니다.

첫째로, 기준일의 국민연금 기금의 자산 배분 자료를 정리합니다.

두 번째로 기준일 이후 주가지수 상승률을 적용하여 국내 주식 추정치를 계산합니다.

세 번째로 해외주식의 경우는 ACWI지수나 S&P500지수로 기준일 이후 등락률을 활용하여 계산할 수 있습니다.

네 번째로 그 외 자산은 계산의 편의를 위해 기준일과 같다고 가정한 후 계산된 값을 합산합니다. 그리고 여기에 1년간 순유입(납입-지출)되는 25조 원의 기간 할 금액을 더하여줍니다. 이는 추정 총 국민연금 자산이 됩니다.

다섯 번째, 네 번째에서 구한 총 국민연금 추정치에서 국내 주식 목표치 17.3%를 계산합니다. 네 이 값은 국민연금 목표치에 맞는 국내 주식평가금액입니다. (국내 주식 목표금액이라 하겠습니다.)

여섯 번째로 앞서 두 번째에서 계산한 국내 주식 추정치와 다섯 번째에서 계산한 국내 주식 목표금액을 차감하여 국내 주식 잠정 초과/부족을 계산합니다.

일곱 번째로 앞 단계에서 계산한 잠정 국내 주식 초과/부족분에서 기준일 이후 코스피+코스닥 시장에서의 연기금등의 누적 순매도는 차감하여주고 순매수는 합산하여 줍니다.

이를 활용하면 두 번째 단계에서 주가지수를 현재 주가지수 외에 다양한 주가지수 상황에서 국민연금의 국내 주식 보유분이 얼마나 초과하였는지 부족한지 미루어 짐작할 수 있습니다.

▶ 기금운용본부 업데이트 자료로 계산하여보니 : 균형점은 아직도 2,500p에 있다.

올해 2021년 1월 초부터 현재까지 국민연금이 코스피와 코스닥 양 시장에서 매도한 금액은 거의 13조 원에 이를 정도로 어마어마한 금액이었기에 1월 말 추정했던 국민연금의 국내 주식 비중의 균형점이 주가지수 2,500p에서 조금은 올라왔을 것으로 지난달까지는 예상하였습니다.

하지만, 기금운용본부 업데이트된 자료로 재계산하여보니 아직도 국내 주식비중 목표치 17.3% 균형이 맞는 위치는 주가지수 2,500p 부근입니다. 올해 목표치인 16.8%도 아닌 17.3% 작년 목표치임에도 불구하고 말입니다.

그런데 균형점은 주가지수가 그 선까지 내려가야 국민연금의 매도가 멈춘다는 의미도 있지만 한편 특정 지수대에서 초과분만큼 정리가 된다면 더는 매물이 없을 것임을 미루어 짐작할 수 있습니다. 앞 단락에서 설명해 드린 방식으로 계산을 해 보았습니다.

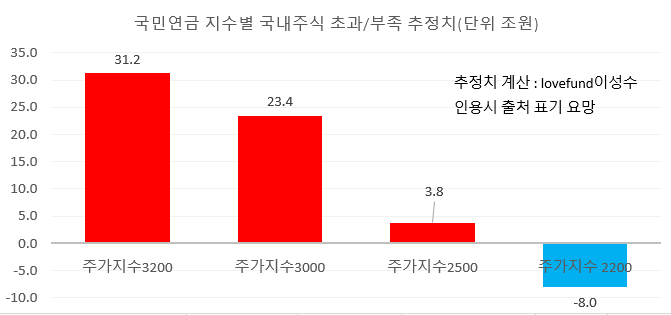

[국민연금 국내 주식 초과 부족분 추정치, 계산/추정 lovefund이성수. 2021년 3월 2일]

위의 표에서 보시는 것처럼 국민연금은 주가지수 2,500p에서는 3조8천억 초과한 상태로 추정됩니다만, 그 정도는 연말까지 대략 융통성 있게 비율을 조절할 수 있는 수준이기에 주가지수 2,500p 이하에서는 연기금 발 매도는 지금처럼 일방적이지는 않을 것입니다.

그런데 주가지수 3,000p에서는 23조4천여억 원, 주가지수 3,200p에서는 31조 2천여억 원의 국내 주식 초과 보유한 상태로 추정됩니다. 엄청난 규모이지요.

이 자료를 보시더라도 매일 연기금등의 수급이 왜 수천억 원씩 쏟아졌는지 한눈에 이해하실 수 있으실 것입니다. 주가지수가 3,000p 위에서 자리를 계속하고 있으면 1월과 2월 두 달 동안 연기금이 13조 원 매도한 것을 감안 넉 달은 매도물량이 쏟아질 수 있음을 미루어 추정 해 볼 수 있는 대목입니다.

▶ 증시가 급하게 반등하면 급한 악성 매물화 : 잠재 매물을 소화해야 증시는 상승한다.

이런 자산 배분 전략 리벌랜싱으로 인해 만들어지는 매물은 어쩔 수 없는 과정입니다. 한편 불편하긴 하지만 이는 우리가 계산하고 미루어 짐작 해 볼 수 있는 증시 현상이지요. 이 과정을 거치면서 연기금등의 잠재 매물이 사라져야 시장은 탄력적으로 움직일 수 있습니다.

만약 현 위치에서 증시가 급하게 상승하면 더 강한 대규모의 연기금 발 매물이 쏟아질 것입니다. 참으로 찝찝한 매물이지요. 올라가려 하면 발목을 반복적으로 잡으니 말입니다. 하지만, 이 매물들이 소화되고 나면 그때부터는 균형점이 현 주가 지수대가 됩니다. 그때부터는 밀리면 사는 처지로 바뀌게 되지요.

(※ 다만, 국민연금 및 그 외 연기금들의 자산 배분 리밸런싱은 자산운용 관점에서 꼭 필요한 과정입니다. 정치적 입김 혹은 외압이 가해지지 않기를 바랍니다. 만약 국내 주식 비중을 무작정 높이 가져가면 정작 연금 지출이 늘어나는 십수 년 뒤에 한국증시는 일어설 수 없을 정도로 악성 매물에 시달릴 것입니다.)

2021년 3월 2일 화요일

lovefund이성수 (유니인베스트먼트 대표, CIIA charterHolder)

[ lovefund이성수의 투자철학을 함께하세요, 애독과 좋아요~^^ 부탁합니다.]

※ 본 자료는 투자 참고 자료이오며, 투자 판단은 본인에게 있습니다.

'주식시장별곡' 카테고리의 다른 글

| 증시가 급격히 변하고 있다. 버블 종목과 소외된 종목 사이의 격변 (0) | 2021.03.04 |

|---|---|

| 주식투자는 미인/미남 대회라 하는데 : 시대에 따라 기준은 바뀌지만 (0) | 2021.03.03 |

| 장기 금리 쇼크에 증시 불안 고조 : 주가 하락보다 전략 부재가 더 큰 문제 (0) | 2021.02.26 |

| 장기금리와 중국 긴축 이슈에 흔들리는 증시 : 마치 2004년 차이나쇼크를 보는 듯 (2) | 2021.02.25 |

| 장기금리의 상승은 고착화 : 극단적 버블 상태의 종목은 이젠 멀리해야. (0) | 2021.02.24 |

댓글