현대차와 구글 합작설 관련 뉴스 헤프닝 속에 보게되는 향후 증시 특징

오늘 아침 현대차가 구글과 무인차 개발을 위해 합작한다는 뉴스가 올라오면서 시장을 뜨겁게 달구었습니다. 그리고 잠시 뒤 이에 관한 반박 기사가 등장하며 현대차와 구글의 무인 합작사 설립을 부인하였습니다.

보통 이런 헤프닝 과정을 거치게 되면 주가가 급락해야 할 터인데 그런대로 잘 버티고 있습니다. 그 이유를 곰곰이 생각해 보면, 향후 우리가 투자해야 할 종목을 찾는데 참고할만한 기준을 잡아볼 수 있겠습니다.

(※ 오늘 칼럼은 특정 종목에 대한 매수의견이 전혀 아니오니 오해 없으시기를 바랍니다.)

▶ 뉴스 헤프닝 : 보통은 주가 급등 후 제자리로 돌아오는데

주식시장을 계속 관찰하다 보면, 호재성 뉴스가 등장하여 해당 주식의 주가를 끌어올렸다가 ‘사실무근’이라며 호재를 부인하는 뉴스로 인해 주가가 곤두박질치는 경우가 왕왕 있습니다. 때에 따라서는 폭락이 며칠 동안 지속되기도 하지요.

그런데 이번 현대차와 구글과의 합작 관련 뉴스 헤프닝 과정에서는 은근히 주가가 잘 버티고 있다는 것을 느끼셨을 것입니다. 보통은 반박 뉴스가 나오고 잠시 뒤 주가 상승분의 상당 부분을 반납해야 할 터인데 부인하는 기사가 나오고 한 시간이 지나도록 주가는 제법 강합니다.

(물론 약간의 주가 반락은 있었지만 말이죠)

[현대차와 구글의 합작사 뉴스를 부인하는 기사가 등장하였지만, 주가는 잘 버티는 편]

▶ 밸류에이션 부담이 없으면, 악재에는 둔감하고 호재에는 민감해진다.

만약 이번 현대차가 아닌 주가가 버블 수준까지 올라간 종목에서 이런 헤프닝이 벌어졌다면 주가 급등락은 장중 상한가에서 하한가에 이르는 엄청난 주가 급등락이 발생하였을 것입니다. 하지만 현대차의 경우 상대적으로 밸류에이션 부담이 적은 수준이지요.

PBR(주가 순자산비율) 기준으로는 0.85배, PER(주가 순이익비율)은 작년 실적 악화로 42배 정도 됩니다. 이 정도 수준은 싼 가격은 아니지만 그래도 밸류에이션 부담이 상대적으로 적은 편이지요. 특히나 최근 현대차의 전기차 EV6 판매호조가 있다는 점을 고려한다면 투자자들은 측정 불가능한 가치평가 레벨에 있는 테슬라와 비교를 살짝 하기도 할 것입니다.

낮은 밸류에이션 수준에서는 뜬구름 같은 호재가 등장했다 사라지더라도 기본적인 펀더멘털만으로도 유지되는 주가 수준이기에 급격한 주가 하락이 발생하지는 않습니다. 이 과정에서 호재성 재료에는 민감하게 반응하고, 악재( 또는 호재 부정 뉴스)가 발생하더라도 둔감하게 주가는 반응하게 됩니다.

여기에 추가로 턴어라운드 혹은 실질적인 성장 수치들이 뒤를 이어준다면 굳이 뜬구름 같은 호재가 등장하지 않아도 주가는 견조한 모습이 나타날 가능성이 커집니다.

▶ 증시 2분기 시작, 가격 부담 없는 종목들을 발굴하시라 : 모든 종목이 성장주가 된다.

자 여기 두 종목이 있다고 가정하겠습니다.

성장주 A는 최근 수년간 성장주라는 완장을 차고, 주가 상승이 지속되며 버블 영역을 넘어, 측정 불가능한 하이퍼 버블 수준까지 올라간 종목이 있습니다.

고리타분한 주식 B는 성장주들 사이에서 눈에 띄지도 않고 꾸준한 성과를 내고 있었음에도 주가가 눌려서 더는 하락하기도 어려운 주가 수준에 위치 해 있습니다.

그런데, 경기가 회복되면서 상장기업 대부분이 실적이 돌아서면서 괄목할만한 실적 증가를 기록합니다.

이때, A 종목과 B 종목의 매출 증가율이나 ROE(자기자본 순이익률)와 같은 성장지표들이 비슷하다면 투자자들은 어느 쪽으로 관심을 돌릴까요?

하이퍼 버블 영역까지 들어간 A 종목과 극단적으로 싸진 B 종목을 가늠할 때 두 종목 모두 성장주의 성격을 가진 상황이 되었기에, 가격 부담이 없는 B 종목에 투자자들의 관심이 흘러갈 것입니다.

“이왕이면 다홍치마”라는 옛 속담처럼 말입니다.

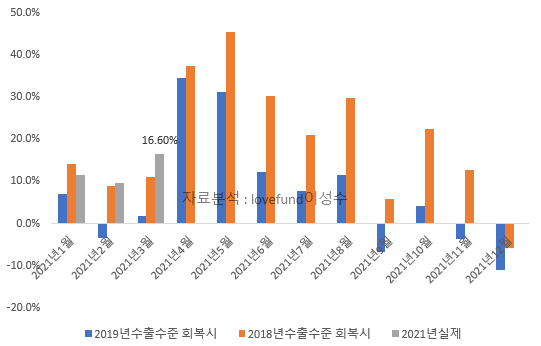

그런데 2분기는 최소한 기저효과만으로도 한국 수출이 전년동기비 30% 이상 증가하게 될 시기입니다. 이 정도면 상장기업들의 전체 평균 매출액이 10% 중반까지 증가할 수 있는 엄청난 수출 증가율이지요. 3월 수출이 16.6% 증가하면서 필자가 예상하여왔던 긍정적 시나리오보다도 높은 매우 고무적인 성과를 만든 것을 고려한다면, 2분기 한국 수출은 평균 40%까지 증가할 가능성이 있습니다. 만약 이 수치가 달성된다면 2분기 상장사들의 매출 증가율은 전년 대비 20% 증가라는 엄청난 기록을 만들 수 있습니다.

즉, 모든 종목이 성장주 성격을 가지게 되는 것입니다.

[2021년 2분기 수출은 본격적으로 기저효과 이상을 만들게 될 터인데]

모든 종목이 성장주 성격을 가지게 되었을 때, 어떤 종목에 투자하는 것이 더 투자자 본인에게 유리할까요?

모멘텀만 믿고 극단적인 가격까지 올라간 A 종목일까요? 아니면 너무 싼 가격까지 밀려있는 B 종목일까요?

2021년 4월 2일 금요일

lovefund이성수 (유니인베스트먼트 대표, CIIA charterHolder)

[ lovefund이성수의 투자철학을 함께하세요, 애독과 좋아요~^^ 부탁합니다.]

※ 본 자료는 투자 참고 자료이오며, 투자 판단은 본인에게 있습니다.

※ 2021년 3월! "가치투자 처음공부(이성수 저)"를 출간하였습니다. 많은 관심 부탁드립니다.

'주식시장별곡' 카테고리의 다른 글

| 한국 증시 어디까지 걸어가 있을까? 상투일까 상승의 중간일까? (0) | 2021.04.06 |

|---|---|

| 요즘 소형주와 스몰캡 왜 이렇게 강해요? (0) | 2021.04.05 |

| 눈높이를 조금만 낮추어보면, 주식투자 수익률은 바로 옆에 있다. (0) | 2021.04.01 |

| 1분기 증시를 뒤돌아보면, 앞으로 2분기(4~6월) 증시가 보인다. (0) | 2021.03.31 |

| 정치 테마주 : 선거일 전에 생명력은 끝난다! 그리고 몇 가지 단상 (0) | 2021.03.30 |

댓글