주식투자에서 존버가 과연 답일까?

투자 많이 사용되는 용어인 ‘존버’는 이제 언론과 뉴스에서도 일상적으로 사용하는 용어가 되어있습니다. (사실 그 어원은 저속하지요)

존버라는 단어를 자주 접해서일까요? 은근히 많은 개인투자자분이 존버 정신으로 투자한다는 분들이 많습니다. 상승 추세에서 오래 버텨 큰 수익을 만드는 경우보다는 하락할 때 버텨서 수익을 만들겠다는 의미로 많이 쓰입니다.

그런데 존버 정신으로 투자하는 것은 선배 개미들의 썼던 권하고 싶지 않은 전략입니다.

▶ 존버 정신의 원조 : “물리면 자식 주지 뭐”, “나는 손해 보고 못 판다.”

과거 개인투자자들의 개별 종목에서 손실이 발생하였을 때의 심리 상태를 조사하여 보면 은근히 재미있는 현상이 관찰됩니다.

어떤 주식이 급하게 하락하여 손실이 누적되다 보면 처음엔 투자자들은 고뇌와 갈등에 빠지게 됩니다. 대략 –20~-30% 수준에서 가장 큰 고통을 느끼는 것 같더군요. 그러다가 –30% 이상의 손실률을 넘기게 되면 그 이후부터는 오히려 무언가 초월한 듯한 심리 상태에 들어가면서 그 주식을 자식에게 물려주겠다는 말이 나오기 시작합니다.

그야말로 원조 존버 정신이라 할 수 있는 것이지요.

체계적인 전략이 있는 분들은 문제가 되지 않지만, 계획 없이 무턱대고 버티겠다고 하는 투자자들은 문제가 커질 수 있습니다.

버티는 이유를 조사 해 보면, “나는 손해를 보고는 못 판다”는 자존심 싸움으로 들어가 있는 경우가 대부분입니다.

자존심이 모든 매매 판단을 지배하기에, 아무리 주식투자의 대가 워런 버핏이 완벽한 투자전략을 제시한다 한들 한 귀로 흘려버리고 맙니다.

“내 자존심이 허락 못 한다!!!”

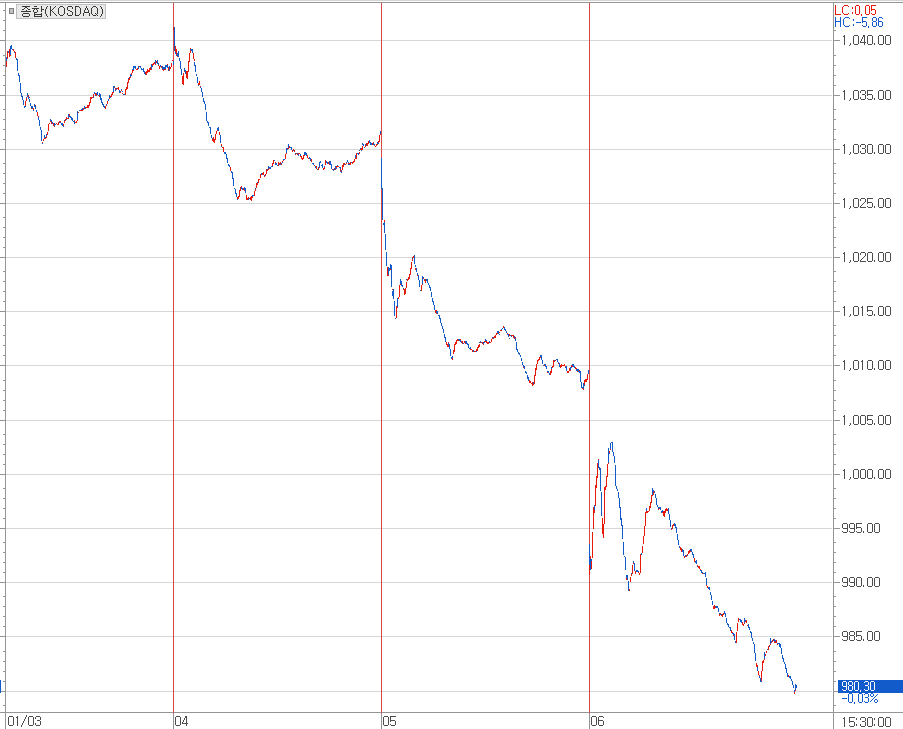

[ 연초부터 발생한 주가 하락은 투자자들을 혼란스럽게 하고 있다. 코스닥 지수 분봉 차트 ]

▶ 계획 없는 무조건적인 존버, 과연 답일까? 시간이 흐를수록 불리해진다.

그나마 우량하다는 종목으로 존버를 하면 시간이 지난 후에 좋은 결과를 낼 수도 있습니다. 하지만 반대로 문제가 있는 종목이 사건이 발생하여 주가가 급락한 상황에서 버티겠다고 한다는 것은 최악의 수라 말씀드리고 싶습니다.

-50% 반 토막에라도 투자자금을 회수할 수 있는 상황을 –100% 손실로 만들 수 있기 때문입니다. 어떤 종목에 사건이 발생하여 주가가 급락하면 잠깐 숨돌리는 반등이 일어나긴 하지만 그 사건을 시작으로 재무구조가 급격히 나빠지면서 급기야 회사가 파산하거나 갑자기 상장 폐지되는 사건이 발생하면서 주가는 회복 불가능한 상황에 이르고 맙니다.

과거 선배 개인투자자들이 주식투자로 패가망신했던 대부분 이유가 부실 잡주로 한 방에 대박 수익을 만들려다가 주가가 급락하면서 괴로워만 하다가 결국 상장폐지 또는 주가 폭락으로 큰 손실을 경험하였기 때문입니다.

그렇다고 해서 좋은 종목, 합리적인 가격의 종목이 큰 손실이 발생하였을 때 무조건 버티어도 되느냐는 물음에는 이는 아닐 수도 있다는 점을 이야기해 드리고 싶습니다.

▶ 좋은 종목도 무작정 몇 년 들고 있다 보면 부실화되어 거래정지되거나 사라진다.

필자는 다양한 연구용 가치 포트폴리오를 매달 추출하여 수익률을 실전 데이터로 추적하고 있습니다. 단순히 과거 데이터로 백테스팅하는 것보다 매우 현실적인 결과를 도출합니다.

그 포트폴리오 중 매년 2월 말에 뽑는 연구용 포트폴리오는 증시 토크에 인용하는 저평가 가치주 포트폴리오입니다. 매년 2월 말마다 종목을 뽑아 1년간 보유하는 전략을 취하고 있습니다.

그런데 10년 전 포트폴리오를 살펴보다 보니 눈에 거슬리는 부분이 눈에 띄었습니다. 상장폐지 종목이 가끔 보였던 것입니다.

[ 2012년 2월 말 연구용 가치 포트폴리오를 점검 해 보니 ]

그렇다 하더라도 무작정 길게 가져갔다면 수익률이 높았던 것도 아니었습니다.

만약 정해둔 전략대로 매년 한 번씩 포트폴리오를 변경하였다면 그 결과는 192.5%의 10년 성과를 만들었지만, 포트폴리오 세팅 후 10년 방치한 결과는 135%로 그 격차가 57.5%P나 차이 났습니다. 즉, 무작정 들고 가는 존버 방식은 오히려 득을 주기보다는 수익률을 갉아먹게 되는 것이지요.

▶ 수익률이 악화하였다고 버틸 것이 아니라, 새롭게 하는 것도 방법

2020년 코로나 사태 당시, 투자자들이 공포에 떨고 있을 때 냉정한 투자자들은 모든 종목이 큰 손실이었다 하더라도 자존심 다 내려놓고 그 시점에 더 싸고 좋은 종목으로 포트폴리오를 재편하였습니다. 그리고 그 후 강세장에서 수익률을 극대화할 수 있었습니다.

투자자들 사이에서 묻지 마 식의 “존버”가 자주 들리는 듯합니다.

하지만 이는 합리적인 판단이 아닌 자존심이라는 감정에 의한 투자 판단이란 점을 기억하시기 바랍니다. 주식시장에서 자존심이란 감정이 과연 필요할까요?

2022년 1월 7일 금요일

lovefund이성수 (유니인베스트먼트 대표, CIIA 및 가치투자 처음공부 저자)

[ lovefund이성수의 투자철학을 함께하십시오, 애독과 좋아요~ 부탁드립니다.]

※ 본 자료는 투자자들에게 도움이 될만한 정보를 제공할 목적으로 작성되었으며, 무단복제 및 배포할 수 없습니다. 또한 수치 및 내용의 정확성이나 안전성을 보장할 수 없으며, 어떠한 경우에도 고객의 증권투자 결과에 대한 법적 책임 소재의 증빙자료로 사용될 수 없습니다.

'주식시장별곡' 카테고리의 다른 글

| 한국 주식시장, 1년 전 21년 1월 11일과 180도 달라진 증시 분위기 (0) | 2022.01.11 |

|---|---|

| 긴축 우려 속 증시 : 이번 긴축 사이클은 ‘샤워실의 바보’를 명확하게 보게 될 듯 (0) | 2022.01.10 |

| 성장주 급락과 고리타분한 주식들의 선전 : 긴축 과정 속 증시 관전 포인트 (0) | 2022.01.06 |

| 주식시장이 왜 빠지냐고요? LG에너지솔루션 공모금액 보고 생각해 보세요. (1) | 2022.01.05 |

| 오스템임플란트 횡령 사건에 대한 단상 : 돌발 악재가 터진다면? (0) | 2022.01.04 |

댓글