리스크가 크다는 것은 예측이 어렵다는 의미와 함께...

주식투자에서 수익과 리스크는 쌍을 이루어 등장하는 용어입니다. 위험이 높으면 수익도 크다라는 말도 있고 반대로 위험이 낮으면 기대수익률도 낮다는 의미를 가지기도 합니다. 그런데 실제 투자에 있어서 리스크의 개념을 정확히 잡는 것은 만만치 않습니다. 투자론에서는 리스크는 불확실성으로 해석하지만 실제 투자자에게는 손실이 리스크로 인식하기 때문입니다. 그리고 이 개념을 확장하면 버블이 형성된 종목들과 투자처가 어떤 가격 특징을 가지는지 이해하고 투자 전략을 세울 수 있겠습니다.

ㅇ 불확실성이 손실? 아닌가요?

투자 리스크를 생각할 때 투자심리상 리스크라는 단어는 "손실"로 인식하곤 합니다. 그러다보니 리스크는 "불확실성"이라는 개념으로 접근하게 되면 "불확실하기 때문에 손실이 크다"로 해석될 수 있습니다. 하지만 이 불확실성과 손실 두개의 단어는 엄연히 다른 개념입니다.

불확실성은 말 그대로 어디로 튈지 모른다는 의미를 가지고 있습니다. 상승하면서 폭등할 수도 있고, 하락하면서 폭락할 수도 있는데 그 정도가 사람이 예측하기 어려운 상황을 의미합니다. 보통 주가의 변동성이 너무도 높아졌을 때 불확실성이 커진 리스크 정도가 높아졌다 표현합니다.

그리고 손실은 단어자체가 가진 의미 그대로 투자 손실이 발생했음을 의미합니다. 투자론에서 의미하는 리스크와 차이가 있지요. 만약에 주가가 하락할 때 작은 변동성으로 꾸준히 하락한다면 불확실성이 낮기 때문에 리스크는 작게 인식되지만 한편으로는 투자 손실이 발생하기에 투자자 관점에서는 리스크가 크다고 인식될 수 있습니다.

오늘 글에서는 불확실성을 리스크로 보고 글을 이어가도록 하겠습니다.

ㅇ 리스크의 개념을 적용하면 : 변동성이 높은 가격은 어찌될지 모른다!

리스크가 높은 투자 대상은 가격 변동성이 매우 높습니다. 가격 변동성이 높다보니 상승할 때는 주가가 크게 상승하고 하락할 때에는 주가가 대책없이 하락하기도 합니다. 이런 특징이 있다보니 주가변동성이 높으면 높을 수록 리스크가 크다하고 주가를 예측하기 어려워집니다.

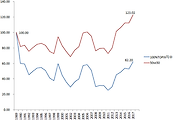

이를 한눈에 보여드리기 위하여 종합주가지수와 거래소 시가총액 1위인 삼성전자 그리고 코스닥 시가총액 1위인 셀트리온의 VaR(Value at Risk) 개념을 응용하여 도표로 만들어보았습니다. (변동성(6년간의 월간 수익률의 표준편차)과 신뢰도 95%구간을 적용 : 예상주가밴드 = 현재주가(1 ± 1.65 x √(12개월) x 월간수익률 표준편차))

※ 이 자료는 기업가치를 배재한 가격만으로 계산된 표준편차를 이용한 자료입니다.

[종합주가지수와 삼성전자의 VaR공식을 이용한 예상 주가]

일단 종합주가지수와 삼성전자의 VaR공식을 이용한 1년 뒤 예상 주가 밴드를 보겠습니다.

종합주가지수는 2011년 말 이후 6년여간 월간 수익률 표준편차는 2.75%였습니다. 이에 반하여 삼성전자는 2배 이상 높은 수준인 7%의 표준편차가 계산되었습니다.

일단 이 두자료를 비교하여보시면 1년 후의 VaR를 이용한 예상 주가 밴드의 범위에 큰 차이가 있음을 확인할 수 있습니다. 종합주가지수는 2080~2855p로 최저치대비 밴드 폭의 비율이 40%수준이지만 삼성전자는 156만원~345만원으로 최저치 대비 밴드폭의 비율이 120%에 이릅니다. 변동성이 클 수록 어디로 튈지 모른다는 것을 이 두 사례만으로도 확인할 수 있습니다.

[셀트리온의 VaR공식을 이용한 2018년 연말 예상주가]

이 보다 변동성이 더 큰 코스닥 시가총액 1위의 셀트리온의 경우 삼성전자의 월간 수익률 표준편차 7%보다도 2배 이상 높은 16.6%를 기록하고 있습니다. 이는 종합주가지수의 월간수익률 표준편차 2.75%보다 6배 높은 엄청난 변동성입니다.

이를 토대로 VaR공식을 이용한 2018년의 예상 주가 밴드를 계산하여보면 38만7천원부터 9603원까지라는 엄청난 폭의 밴드가 만들어집니다. 그 폭은 38만원여원으로 최저치인 9603원에 비한다면 거의 40배에 이릅니다.

위의 종합주가지수가 40%에 불과하였던 것과 비교한다면 VaR를 이용한 1년 후 예상 주가 밴드는 너무도 그 폭이 크다는 것을 시각적으로 확인할 수 있습니다.

이 처럼, 변동성이 높은 주가는 끝없는 상승률을 만들거나 반대의 상황을 만들기에 주가가 상승할 때는 순식간에 100%씩 상승하지만 주가가 조정을 받을 때는 허무하게 빠지는 현상이 발생하곤 합니다.

ㅇ 버블이 형성된 투자처 : 그 끝은 어찌 될지 모르지만...

변동성이 높을 수록 주가 예상이 더욱 어렵기 때문에 가격 변동성이 높은 종목일 수록 그 미래를 알 수 없습니다. 그러다보니, 버블이 형성되어 끝없이 상승하는 투자처의 경우 버블인 것을 모두가 안다하더라도 가격이 오버슈팅하는 상황이 왕왕 발생하곤 합니다. 불확실성은 상방으로도 열려있기 때문입니다.

이런 현상들이 요즘 몇몇 투자처에서 관찰되어지고 있지요.

주식시장에서는 제약/헬스케어 그리고 가상화폐시장에서는 비트코인이 그러합니다.

변동성이 극단적으로 높아진 투자처에서는 리스크가 커졌다고 하여 가격하락을 단언할 수 없다보니 공매도를 취한 투자자들이 오히려 가격 상승으로 낭패를 보는 일이 비일비재하게 발생합니다.

우리가 이 시점에서 생각 해 보아야할 점은 바로 이 변동성을 투자자 본인이 감당할 수 있는가라는 점입니다.

아마도 거의 대부분의 투자자들은 이 변동성을 이겨낼 수 없을 것입니다. 그리고 투자 심리학적으로 하락이 발생했을 때 그 심리적 영향은 주가 상승률 폭에 2배가 넘는다 합니다.

즉, 가격이 50%올라갔을 때의 느낌은 가격이 20%정도 하락하였을 때의 심리적 영향과 비슷합니다. 이를 확장하여 생각하면 50%정도 가격이 하락하면 전 재산을 잃은 공황감에 빠지게 됨을 의미합니다.

그리고 그 버블의 끝은 어디까지 올라서 끝날지 아무도 모릅니다.

하지만 확실한 것은 한가지 있습니다. 버블이 끝나고 그 버블이 꺼질 때에는 그 가격 상승과 하락은 일순간 찰라의 시간에 지나간다는 것입니다. 그리고 탈출하려하여도 탈출할 기회나 심리적 여유를 만들어주지 않습니다.

변동성이 매우 높아진 종목에 투자하시는 분이시라면 이런 특징을 꼭 생각하시고 투자 전략을 세우셔야 하겠습니다.

2017년 12월 7일 목요일

lovefund이성수(CIIA charter Holder & KCIIA,한국증권분석사회 회원)

'주식시장별곡' 카테고리의 다른 글

| 비트코인에서 미래 한국 증시의 버블 시기를 엿볼 수 있다. (8) | 2017.12.11 |

|---|---|

| 코스닥 조정 빌미가 된 코스닥 활성화 방안 지연 : 오히려 급하지 않아 좋다. (2) | 2017.12.08 |

| 투자의 세계에서 심각한 버블이 염려되는 이유 (4) | 2017.12.06 |

| 자산배분전략을 일본증시에 적용해 보았더니 (0) | 2017.12.05 |

| 주식시장에서 나타나는 착시, 슈퍼문 뉴스를 보고 떠오른 주제 (2) | 2017.12.04 |

댓글