가치투자자의 대다수는 하락장에서 원칙을 포기한다.

작년 중반부터 시작된 조정장, 그 조정장의 기간이 길어지고 올해들어 시장이 폭락양상까지 나타나면서 투자심리가 공포감에 휩쌓이고 있습니다. 가치투자를 표방하는 많은 이들이 작년 봄까지만 하여도 높아지는 수익률에 기치를 높였지만, 약세장이 길어지고 깊어질 수록 전략을 포기하는 이들이 늘어나게 됩니다.

그리고 이런 현상은 주식투자에 중요한 교훈을 남기게 됩니다.

ㅇ 2000년대 중반 불었던 가치투자 열풍, 그리고 2008년 대다수는 포기했다.

우리 한국증시에 가치투자 바람이 본격적으로 불기 시작한 시점은 2000년대 중반이라 필자는 보고 있습니다. 90년대에도 일부 가치투자자들이 존재하기는 하였지만, 2000년대 중반처럼 대대적인 가치투자 열풍이 일지는 않았습니다. 특히 2005년 스몰캡이 폭등하기 시작하면서, 그 이전까지 초저평가 레벨에 있던 종목들이 제값을 찾아 날라가는 현상이 일상화되면서 가치투자에 대한 매력은 투자자들을 끌어들이기에 충분하였습니다.

2004년 말까지만하여도 PER레벨 5미만, PBR 0.5배미만이면서도 배당수익률이 7%를 넘기는 지금은 찾아보기 힘든 골디락스와 같은 종목들이 수백개 종목씩 존재하였습니다. 이런 종목들이 물을 만나니 2005~2007년 사이에 수십배씩 오른 종목들이 허다하였지요.

이런 분위기 속에 펀드들도 이름을 붙이거나 철학을 이야기할 때 "가치투자"라는 단어를 꼭 붙이기 시작하였고, 관련한 서적,뉴스들은 연일 쏟아져 나왔고 투자자들은 강한 관심을 가졌습니다.

2007년 어느날 어떤 모임자리에서 "나는 가치투자를 지향한다"는 이들이 그 자리에서 대다수를 차지하고 있던 기억이 납니다. 그리고 1년 뒤... 2008년 금융위기를 보낸 후 가치투자는 "기다리가 지치게만 한다"는 비아냥 속에 투자자들의 관심에서 멀어졌고, 모임자리에서 "가치투자자"라던 이들 중 거의 대부분은 단기 모멘텀 플레이어로 변신 해 있더군요.

마치 숨을 쉬는 듯, 시장이 상승하고 가치투자자에게 우회적인 장세에서는 가치투자자들이 늘어나고 너도나도 가치투자를 표방하기도 하지만, 시장이 오랜 하락을 겪고 나면, 가치투자자의 수는 극히 드믈게 되는게 현실입니다.

ㅇ "기다리다 지치게 하는 가치투자?"

한참 가치투자 종목들, 가치투자 전략이 수익률이 승승장구할 때 가치투자자의 길로 들어오신 분들과 이야기를 하다보면, 제법 높은 수익률이 단기간에 만들어질 것이라는 생각들을 하시곤 합니다.

"가치투자펀드 OOO도 불과 몇개월만에 10%를 내었다는데 이번에 가치투자로 단기간에 큰 수익을 기대 해 본다"

이러한 모습은 주식시장 과열시기에 주식시장에 뛰어드는 많은 일반인들의 심리와 비슷한 면이 많이 있습니다.

차이점이 있다면, 그 나마 "가치투자는 인내"가 필요하다는 개념을 접하였기에 일반투자자가 과열된 주식시장에 뛰어들 때보다 인내심은 긴 특징이 있습니다.

하지만, 가치투자를 표방하는 투자자도 사람이다보니 인내의 기간이 3개월, 6개월, 1년으로 점점 길어지게 되면 투자심리가 무너지면서 다른 투자 방법이나 수익률을 크게 내는 종목의 유혹에 쉽게 넘어가게 됩니다.

이 기간이 워낙 길다보니 가치투자를 시작했다가 포기하는 투자자들이 공통적으로 하는 말이 "기다리다 지쳤다" 라는 말입니다.

그런데 아이러니하게도 많은 수의 가치투자자들이 가치투자를 포기할 때, 오히려 가치투자자에게는 큰 기회로 다가오게 됩니다.

ㅇ 워런버핏도 뒤쳐질 때가 있다.

가치투자의 대가, 살아있는 전설이라 한다면 바로 "워런버핏"을 자연스럽게 떠올릴 것입니다. 얼핏 생각 해 보면 워런버핏은 매년 승승장구하여 어마어마한 부자가 되었다고 생각할 수 있지만, 워런버핏의 수익률 또한 시장대비 뒤쳐지는 시기가 한두번씩 있어왔습니다.

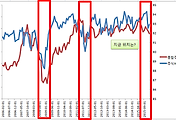

[가치투자의 대가 워런버핏의 버크셔해서웨이도 뒤쳐질 때가 있다]

대표적인 시기가 1999년 이겠군요. 당시 S&P500은 1999년 21%라는 놀라운 지수 상승률을 IT붐과 함께 만들었습니다. 하지만 그 해 워런버핏은 0.5%만 BPS가 상승하였고 심지어 버크셔헤서웨이의 주가는 20%가까이 빠지면서 그 당시 가치투자자 워런버핏이 한물 갔다고 폄하되기도 하였습니다.

하지만, 그 다음 해 바로 지수보다도 15%p이상 앞선 BPS상승률을 만들면서 그의 진가를 보여주었습니다.

이처럼, 가치투자의 기간 중에는 특정 시기에 시장대비 상대적으로 뒤쳐지거나 절대적으로 제법 큰 하락이 발생할 수 있습니다. 하지만 그 뒤쳐지는 기간이 1년가까이 되게 되면 가치투자자들은 원칙을 포기하기에 이릅니다.

ㅇ 가치투자를 선택했다면, 시간을 꼭 이기시고 원칙을 꼭 지키시라.

아마 1년에 가까운 조정장으로 인해 일반 개인투자자 뿐만 아니라 기관 펀드매니저, 외국인투자자 중 많은 수가 본인이 선택했든 아니면 피동적인 상황이든지 간에 가치투자를 포기하는 수가 많았을 것입니다.

[연구용 가치포트 누적수익률, 자료 : lovefund연구포트]

위의 최근 2009년 2월 말~금일 오전까지의 수익률을 추적 해본 lovefund연구포트 자료를 보면, 결과 자체만으로는 시장대비 월등히 아웃퍼폼했음을 확인할 수 있습니다. 그런데, 그 중간 중간 충렁였던 것을 보다보면, 이런 수익률이 만들어지기까지 가치포트폴리오 수익률이 숨고르기를 해왔다는 것을 확인할 수 있습니다.

그 짧은 시기에도 원칙을 포기하고 다른 투자 방법으로 전향하는 가치투자자들이 많이 있어왔습니다.

특히, 가치투자자가 자신의 전략을 버리고 매도할 정도의 약세장이 깊게 그리고 오래 지속되게 될 경우, 가장 마지막에 매도를 하는 투자자가 아이러니하게도 가치투자자인 경우가 대부분입니다. 기다리다 지치고 지쳐 더 큰 손실을 막기 위한다며 매도하지만 자신의 기준에서 보더라도 싼 주식을 더 싼 가격에 집어던지는 겪일 수 밖에 없는 것입니다.

오히려 그 후 시장은 돌아서고 새로운 상승 장을 만들게 됩니다.

필자가 여러 투자자들의 심리적 동향을 보다보면, 최근 많은 가치투자자들이 포기했다는 정황을 여러군데에서 보게 됩니다. 아마 약세장이 더 길어진다면 가치투자를 표방했던 이들이 단기투자자로 전향하거나, 옵션매도플레이어가 된다거나, 파생시장에서 한방에 원금을 회복하겠다며 달려는 경우가 늘어나겠지요.

그와 동시에, 주식시장에는 시간을 이기지 못한 가치투자자들이 포기한 매물로 인하여 좋은 종목들이 더 합리적인 가격이 될 것입니다.

그 좋은 종목이 요즘 정말 헐값에 많이 나오고 있는 것을 보면... 여러가지 생각을 하게 됩니다.

2016년 2월 15일 월요일

lovefund이성수(KCIIA, 국제투자분석사,한국증권분석사회 정회원)

#가치투자자 #시간을이겨야

'주식시장별곡' 카테고리의 다른 글

| 글로벌펀드들의 현금비중이 나타내는 투자심리 (2) | 2016.02.17 |

|---|---|

| 오뚜기 주가, 저평가가치주의 사이클이 보인다. (2) | 2016.02.16 |

| 헬스케어 관련주, 성장주인가? 버블인가? (2) | 2016.02.12 |

| 설연휴 후, 몰아닥친 악재 한파 (0) | 2016.02.11 |

| 설명절, 아무도 모르게 심리를 정탐하시라 (4) | 2016.02.05 |

댓글